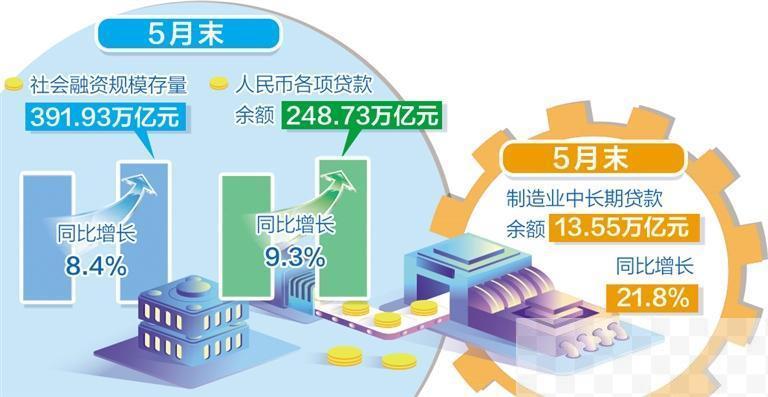

6月14日,中国人民银行公布最新金融统计数据显示,5月末,社会融资规模存量391.93人生就是搏万亿元,同比增长8.4%,同经济增长和价格水平预期目标基本匹配。5月末,人民币各项贷款余额248.73万亿元,同比增长9.3%;前5个月,各项贷款累计增加11.14万亿元,为历史同期较高水平。

专家普遍表示,当月融资总量平稳增长,信贷结构持续优化,利率水平维持低位,人民币汇率在合理均衡水平上也保持基本稳定。当前信贷增速受去年信贷高基数和一些短期扰动因素影响,但节奏更加均衡。总体看,金融支持实体经济质效提升。

“今年以来,央行引导金融机构盘活信贷存量,对金融数据‘挤水分’‘去虚胖’,信贷增速虽有所放缓,但仍与经济高质量发展相适配。”中国银行研究院研究员梁斯说,金融发展不仅需要考虑规模,同时更要考虑质量,“挤水分”是推动我国金融发展由大变强的关键。

广开首席产业研究院院长连平认为,目前货币信贷增速符合我国经济运行需求,接下来要做好均衡投放,确保信贷资源在年内均衡摆布,避免在某些时段过度集中或短缺。

数据显示,5月末,广义货币(M_2)余额301.85万亿元,同比增长7%,增速较上月有所回落。招联金融首席研究员董希淼分析,2023年是疫情平稳转段的第一年,M_2增速明显回升,导致基数较高。从剔除基数影响的两年平均增速看,2023年和2024年5月末M_2平均增长9.3%,保持了流动性合理充裕。当前存量M_2已超过300万亿元,很难寄希望于货币总量持续两位数的高增长。

信贷资源更多流向国民经济重点领域和薄弱环节。记者从央行了解到,5月末,制造业中长期贷款余额13.55万亿元,同比增长21.8%,其中,高技术制造业中长期贷款余额同比增长22.7%;高新技术、“专精特新”、科技中小企业贷款余额分别为14.77万亿元、4.11万亿元、2.68万亿元,同比增长11.6%、15.9%、19.2%;普惠小微贷款余额为31.56万亿元,同比增长19.3%;全口径涉农贷款余额60.03万亿元,同比增长12.1%。以上贷款增速均高于同期各项贷款增速,占各项贷款的比重进一步上升。

当前,我国企业贷款和个人房贷利率已进入“3”时代,与国际主要经济体相比,处于较低水平,为推动经济回升向好营造了良好的利率环境。部分企业反映,融资成本近两年呈下降趋势,减轻了企业财务负担,有助于生产经营恢复和扩大生产。

中国宏观经济研究院社会所魏国学表示,贷款利率下降能够降低长周期基建项目融资成本,促进房地产市场平稳健康发展,适度减轻居民房贷利息压力,进而稳定投资和消费预期。中国民生银行首席经济学家温彬表示,伴随我国经济结构调整、转型升级加快推进,经济更为轻型化,信贷需求较前些年有所转弱。贷款利率稳中有降有助于把握好防止资金空转和支持经济增长之间的平衡。

汇率方面,5月以来,亚洲货币有所走弱,人民币汇率相对稳定的特征有所凸显。中国人民大学财政金融学院副教授陆立平认为,近期人民币对美元汇率虽有小幅波动,但在本轮震荡中仍保持了相对稳健的水平,这也成为在亚洲货币普遍贬值的背景下的一大亮点。通过稳健的货币政策和灵活的市场调控,未来人民币汇率有基础、有条件保持基本稳定。 (经济日报记者 姚 进)